Aktuelle Marktübersicht

Marktumfeld

Die Finanzmärkte sind zwischenzeitlich von einer unerwarteten Seite her unter Druck geraten. Die gestiegenen Zinsen haben in den USA in Kombination mit einem massiven Missmanagement zum Kollaps dreier mittelgrosser Banken geführt. Sie wurden «Opfer» eines klassischen Banken-Runs und konnten die Liquiditätsansprüche ihrer Kundinnen und Kunden nicht mehr bedienen. Das rasche Eingreifen der Behörden verhinderte Schlimmeres. Allerdings war der Vertrauensverlust bereits nach Europa übergeschwappt und hat mit der Schweizer Grossbank Credit Suisse eine der 30 weltweit grössten systemrelevanten Banken erfasst. Das bereits angeschlagene Institut war aufgrund verschiedener Skandale seit Monaten von anhaltenden Abflüssen von Kundengeldern betroffen. Diese Entwicklung hat sich mit der aufgekommenen Vertrauenskrise verstärkt. Schliesslich konnte das Institut nur noch durch die staatlich verordnete Zwangsfusion mit der zweiten Schweizer Grossbank UBS gerettet werden. Eine neue Dimension der Bankenrettung wurde Tatsache und dies ausgerechnet im Musterland für Kontinuität und Stabilität.

Rasch wurden Erinnerungen an 2008 wach, als der Bankrott der Investmentbank Lehman Brothers eine weltweite Finanzkrise auslöste und das Finanzsystem fast zum Kollabieren brachte. Die Märkte reagierten entsprechend nervös auf die aktuelle Entwicklung. Sichere Häfen wie Anleihen und Gold wurden stark nachgefragt und verteuerten sich im Preis. Risikoanlagen wie Aktien oder Rohstoffe wurden dagegen gemieden. Allerdings gehen wir im vorliegenden Fall nicht vom Anfang einer neuen Finanzkrise aus. Die betroffenen Institute wiesen spezifische Schwachpunkte auf, die ihnen zum Verhängnis wurden. Zudem sind die regulatorischen Vorgaben für Banken deutlich verschärft worden und die einzelnen Institute sitzen nicht wie 2008 auf hochriskanten Kreditportfolios. Auch die Finanzmärkte haben die Situation rasch als isoliertes Ereignis eingestuft und sich nach dem zwischenzeitlichen Kurstaucher deutlich erholt.

Die Wirtschaftsdaten präsentieren sich trotz stetig steigenden Finanzierungskosten weiterhin mehrheitlich positiv. Rezessionssignale sucht man bisher vergebens. Man wird den Eindruck nicht los, dass die nachlassenden Lieferengpässe, der angespannte Arbeitsmarkt und die tieferen Energiepreise die negative Wirkung höherer Zinsen nach wie vor überkompensieren. Zudem erholt sich China nach dem Wegfall der Coronamassnahmen, wovon auch die westlichen Volkswirtschaften profitieren. Dieses optimistische Bild könnte die Notenbanken zu zusätzlichen geldpolitischen Massnahmen nötigen. Allerdings müssen sie dabei die verzögerte Wirkung höherer Zinsen beachten. Zudem werden sich voraussichtlich die Kreditbedingungen auch wegen der jüngsten Turbulenzen verschärfen und damit das Konjunkturwachstum zusätzlich abkühlen. Eine willkommene Entwicklung für die Notenbanken in der Bekämpfung der Inflation, weshalb zum Beispiel die US-Zinshüter auch explizit auf diesen Punkt hingewiesen haben.

Obligationenmärkte

Die festverzinslichen Anlagen konnten unlängst wieder einmal ihren defensiven Charakter ausspielen und preislich zulegen. Insgesamt bleibt allerdings die Preisbildung bei den Anleihen in Abhängigkeit zur Zinsentwicklung eine ungewohnt volatile Angelegenheit. Die Hoffnung auf erste Zinsreduktionen der US-Notenbank, anhaltend hohe Inflationsraten und trübere Konjunkturaussichten sorgen an der Zinsfront wechselseitig für starke Ausschläge in beide Richtungen. Angesichts der dünnen Faktenlage ist davon auszugehen, dass diese Unsicherheit und die damit verbundenen Schwankungen noch einen Moment andauern. Zumindest scheinen bei den mittleren und langen Laufzeiten der Zinskurve die ganz grossen Anstiege vorbei zu sein.

Im Zusammenhang mit den Problemen im Bankensektor stellt sich für die Notenbanken plötzlich die Frage, welches Risiko sie höher gewichten, Inflation oder Finanzmarktstabilität. Die kürzlich vorgenommenen Zinserhöhungen in den USA, Europa und der Schweiz senden ein eindeutiges Signal in Richtung Eindämmung der Teuerung. Angesichts anhaltend hoher Inflationsraten bei gleichzeitig solidem Konjunkturwachstum ein nachvollziehbarer Fokus. Allerdings scheint sich der Zinserhöhungszyklus tatsächlich langsam dem Ende zu nähern. Die schärferen Finanzierungsbedingungen und die Unsicherheit im Finanzbereich werden voraussichtlich zusammen mit den höheren Zinsen die Wirtschaft genügend abkühlen, um die Inflation nachhaltig auf ein tieferes Niveau zu senken. Baldige Zinsreduktionen schliessen allerdings die Notenbanken wie auch wir weiterhin aus.

Die jüngsten Ereignisse im Bankensektor haben nicht nur bei den Finanzschuldnern zu höheren Kreditrisikoprämien geführt. Es ist davon auszugehen, dass zukünftig wieder stärker zwischen der Qualität einzelner Schuldner unterschieden wird. Gerade Anleihen ohne Anlagequalität (Rating BB und tiefer) werden in der nächsten Zeit höhere Risikoprämien zahlen müssen. Dieser Effekt kumuliert sich mit den bereits deutlich gestiegenen Zinsen und dem potenziellen Rezessionsrisiko und könnte für schwächere Unternehmen zum Problem werden. Wir setzen deshalb bei der Schuldnerauswahl weiterhin auf solide Staaten und qualitativ gute Unternehmen. Aufgrund des höheren Zinsumfeldes bieten auch diese Emittenten mittlerweile wieder eine attraktive Verzinsung.

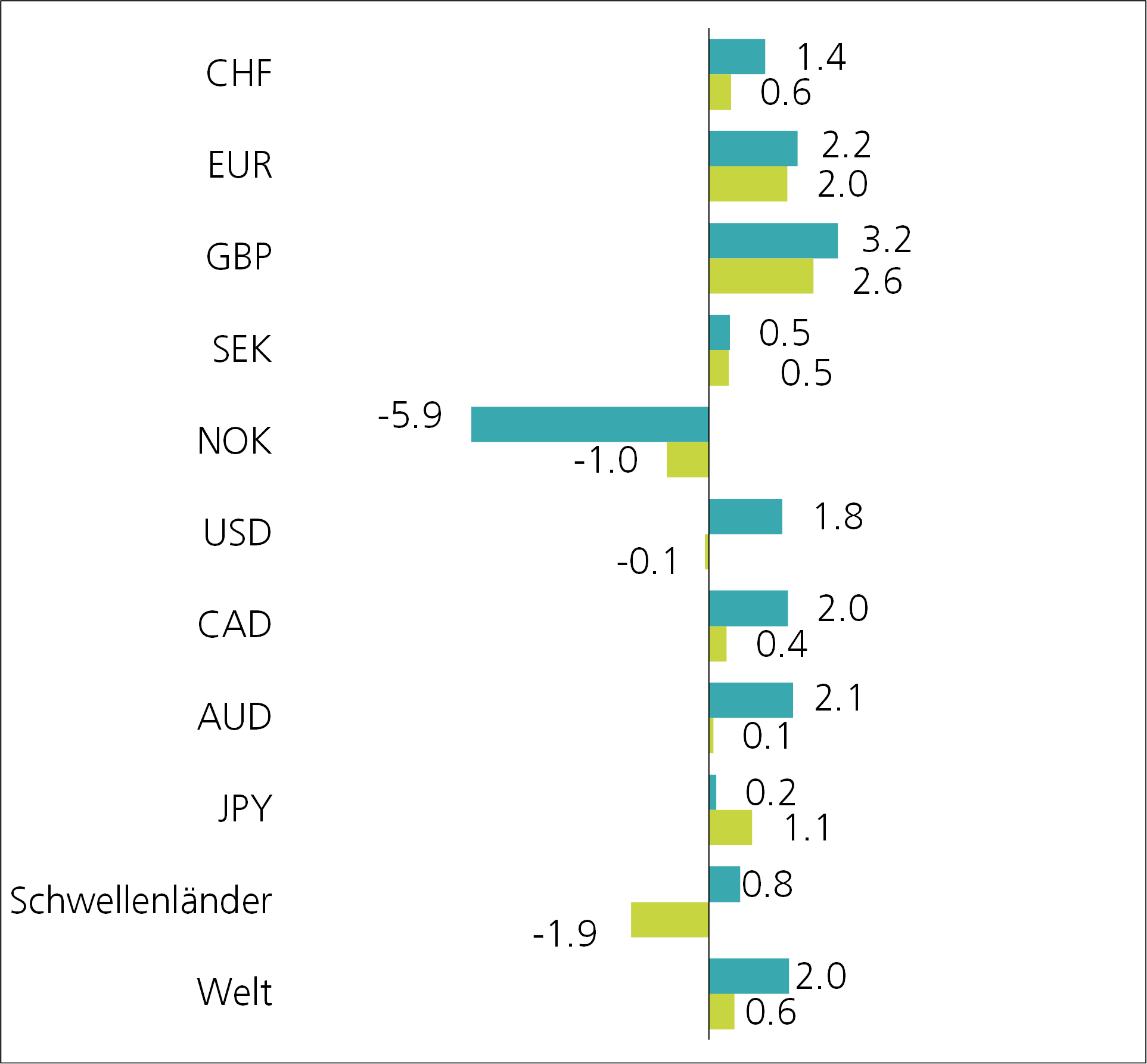

Performance März 2023 in % (dunkel eingefärbt YTD), Basis CHF

Aktienmärkte

Die wichtigsten Aktienmärkte haben sich trotz den Unsicherheiten rund um den Finanzsektor mehrheitlich positiv entwickelt. Dies ist angesichts der anhaltenden Inflations- und Zinssorgen sowie der Optik eines abnehmenden Wirtschaftswachstums keine Selbstverständlichkeit. Weiterhin versuchen die Investoren, die nachgelagerte Wirkung der geldpolitischen Massnahmen auf die Wirtschaft und damit die Unternehmensgewinne abzuschätzen. Wir gehen nach wie vor von einer zu optimistischen Haltung der Anleger aus. Die aktuellen Bewertungen bilden eine mögliche Rezession nur teilweise ab und müssen tendenziell über eine Korrektur der Aktienkurse angepasst werden. In Kürze werden die Unternehmensergebnisse zum ersten Quartal publiziert und liefern einen Einblick in die operative Leistungsfähigkeit der Unternehmen und wie sie mit den zunehmend schwierigeren Rahmenbedingungen umgehen.

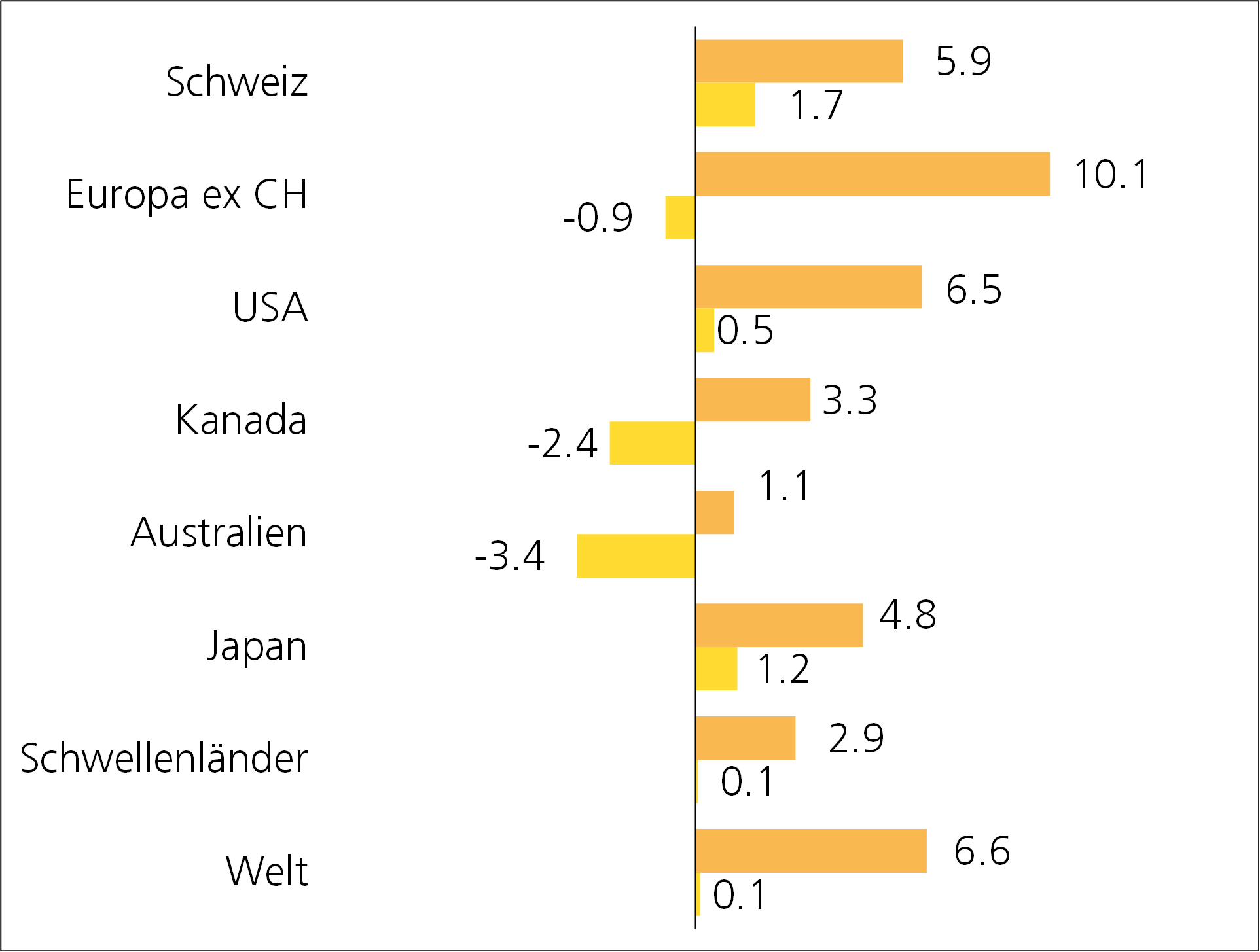

Performance März 2023 in % (dunkel eingefärbt YTD), Basis CHF

Devisenmärkte

Der Schweizer Franken zeigt sich nach wie vor äusserst robust. Kurzfristig sorgte zwar der Vorfall rund um die Credit Suisse für Skepsis. Allerdings gehen wir nicht von einer anhaltenden Entwicklung aus, da das Ende der zweitgrössten Schweizer Bank einen Sonderfall darstellt. Der Franken ist und bleibt ein sicherer Hafen und profitiert von den vorherrschenden Unsicherheiten. Gleichzeitig bevorzugt auch die Schweizerische Nationalbank eine starke Heimwährung zur Inflationsbekämpfung. Der jüngste Zinsschritt zeugt davon. Es ist davon auszugehen, dass der Franken auch in den nächsten Monaten zu den meisten anderen Währungen stark bleiben wird.

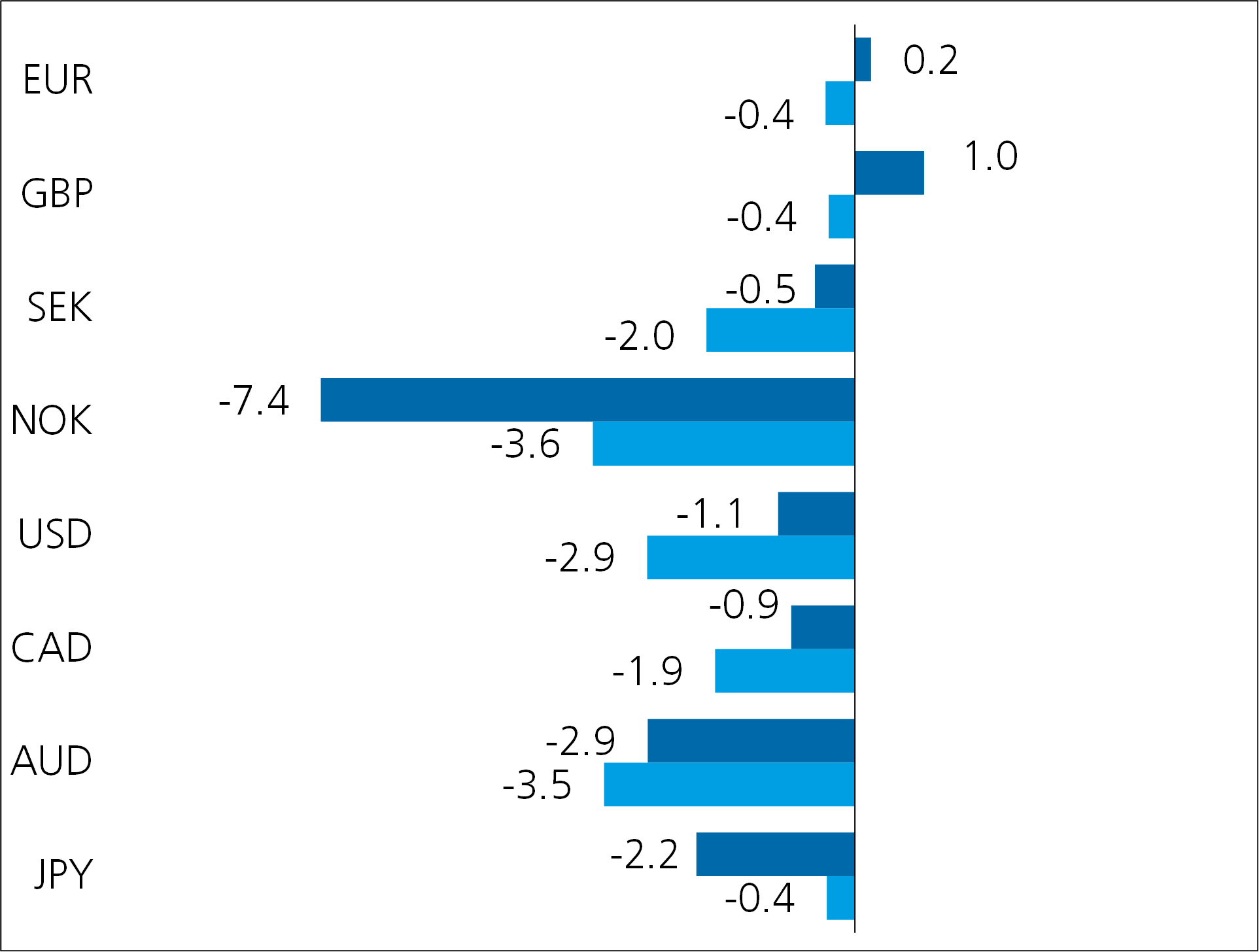

Performance März 2023 in % (dunkel eingefärbt YTD), Basis CHF

Übrige Anlagekategorien

Angesichts der anhaltenden Unsicherheiten verwundert es nicht, dass Gold den seit dem letzten Herbst anhaltenden Aufwärtstrend fortgesetzt hat. Die positive Stimmung für das gelbe Edelmetall könnte auch in den nächsten Monaten anhalten, schliesslich bleibt das Marktumfeld fragil. Zudem scheinen momentan weder eine mögliche Dollarstärke noch ein Anstieg der Realzinsen den Goldpreis zu gefährden. Beide Faktoren führten im letzten Jahr zu deutlichen Preiskorrekturen.

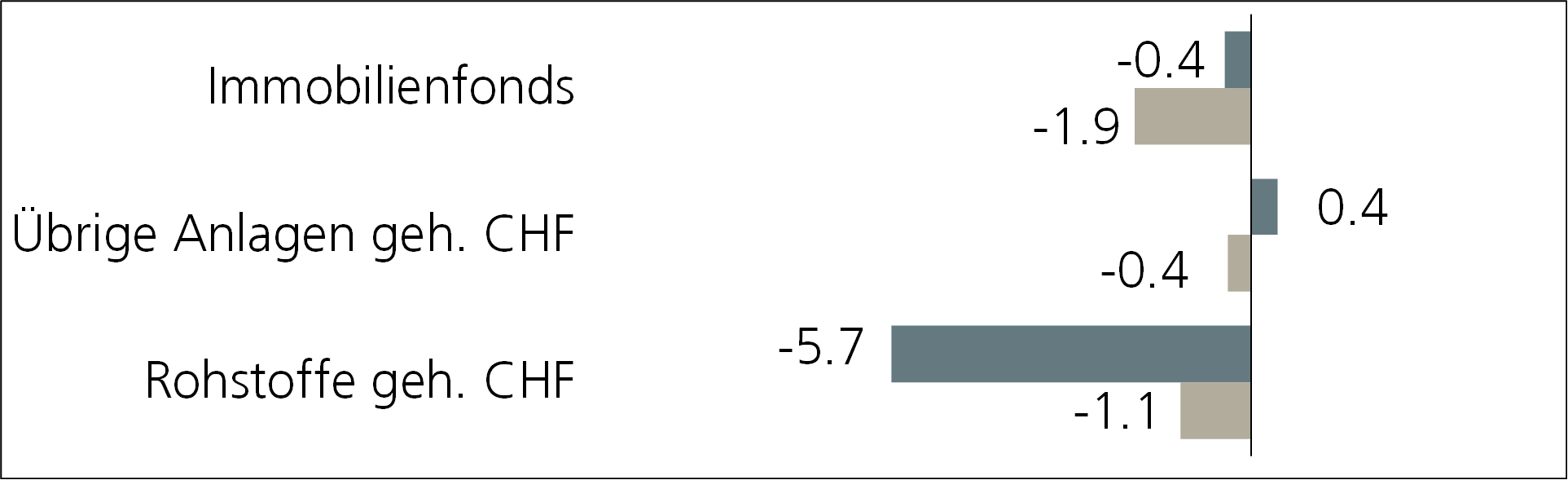

Performance März 2023 in % (dunkel eingefärbt YTD), Basis CHF

Schlussfolgerung

Obwohl sich die Finanzmärkte gegenüber den vorherrschenden Unsicherheitsfaktoren wie Inflation, Geldpolitik und Wirtschaft relativ robust zeigen, bleiben wir unserer vorsichtigen Ausrichtung treu. Insbesondere die Erwartung baldiger Zinsreduktionen passen nicht zum Bild eines lediglich langsam nachlassenden Teuerungsdrucks. Die Notenbanken haben den Kampf gegen die Inflation noch nicht gewonnen und werden die Finanzierungsbedingungen weiter verschärfen, wenn auch im geringeren Masse. Die damit verbundene Wachstumsabkühlung der globalen Wirtschaft wird die Unternehmensgewinne negativ beeinflussen.

Dieser Umstand wird im heutigen Preisniveau der Aktienmärkte noch zu wenig abgebildet. Die Beispiele aus dem Finanzsektor haben zudem gezeigt, dass die höheren Zinsen ihre Opfer fordern werden, was insgesamt die Risikoprämie für Aktien erhöhen sollte. Zinssensitive Anlagen wie Obligationen oder Immobilien dagegen haben unseres Erachtens den preislichen Anpassungsprozess an das höhere Zinsumfeld mittlerweile grossenteils abgeschlossen. Ihr defensiver Charakter sowie die mittlerweile wieder attraktiven Renditeaussichten sprechen für ein Engagement in diesen Anlageklassen, weshalb wir die Übergewichtung fortsetzen.

Beschlüsse

Es wurde keine Änderung der taktischen Ausrichtung vorgenommen.

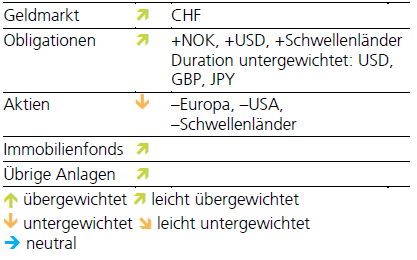

Taktische Ausrichtung

Disclaimer: Die in dieser Publikation enthaltenen Informationen wurden öffentlich zugänglichen Quellen entnommen, die wir für zuverlässig halten. Eine Gewähr für die Richtigkeit oder Vollständigkeit der Angaben können wir nicht übernehmen. Bei allen in der Veröffentlichung wiedergegebenen Meinungen handelt es sich um die aktuelle Einschätzung der Aargauischen Kantonalbank. Diese Meinungen können sich ohne vorherige Ankündigung ändern. Daher müssen wir Sie um Verständnis dafür bitten, dass damit weder ausdrücklich noch stillschweigend eine Zusicherung oder Garantie in Bezug auf die Richtigkeit oder die Vollständigkeit der zur Verfügung gestellten Informationen zu Entwicklungen, Märkten oder Wertpapieren verbunden sein kann.